Dans le cadre de l’enquête sur la mort du petit Émile, le van de son grand-père, Philippe Vedovini, a été minutieusement fouillé par les enquêteurs avant d’être restitué. Le corps du petit garçon a-t-il...

Istock

IstockLe prélèvement à la source est « un mode de recouvrement de l’impôt, consistant à faire prélever son montant par un tiers payeur, le plus souvent l’employeur ou le banquier, au moment du versement au contribuable des revenus sur lesquels porte l’impôt » selon l’Insee. Concrètement, l’État prélève le montant des impôts avant que le revenu n’arrive sur le compte bancaire du contribuable. En France, l’essentiel des prélèvements obligatoires se fait désormais à la source : c’est le cas depuis longtemps pour les cotisations sociales par exemple. Depuis 2019, cette méthode a été étendue à l’impôt sur le revenu.

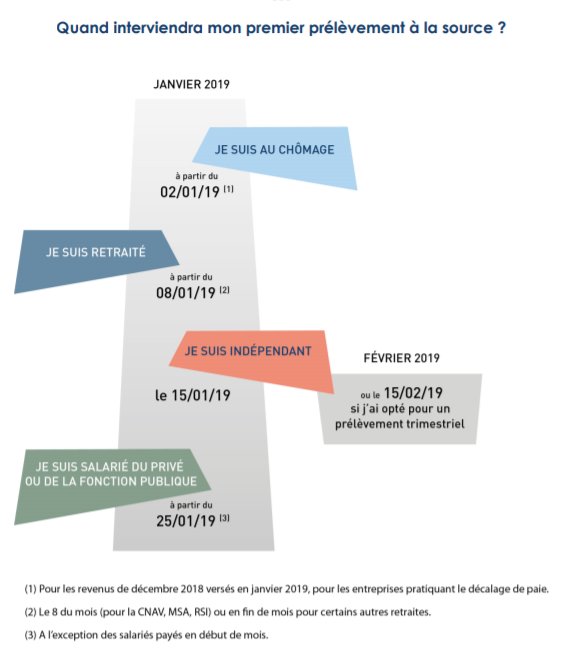

Le prélèvement à la source concerne toute personne qui perçoit des revenus en France : salariés, retraités, travailleurs indépendants, chômeurs… Les personnes n’habitant pas en France, mais tirant des revenus fonciers y sont aussi assujettis.

L’impôt à la source s’adapte aux changements de situation des contribuables :

Le prélèvement à la source permet de supprimer le décalage d’un an entre le moment où l’on perçoit des revenus et le moment où l’on paye l’impôt sur ces revenus. Cela peut être important car 30% des personnes qui payent un impôt voient leurs revenus baisser par rapport à l’année précédente : il est donc plus compliqué de payer un impôt qui correspond à ses revenus passés.

Depuis le 1er janvier 2019, la plupart des revenus sont soumis au p rélèvement à la source (PAS ou PALS), un mode de collecte de l’impôt sur le revenu (IR ou IRPP) où l’impôt est payé dès l’année de la perception des revenus. L’impôt à la source est un impôt contemporain : il permet de payer ses impôts en fonction de ses revenus sur l’année en cours et non plus avec un décalage d’un an :

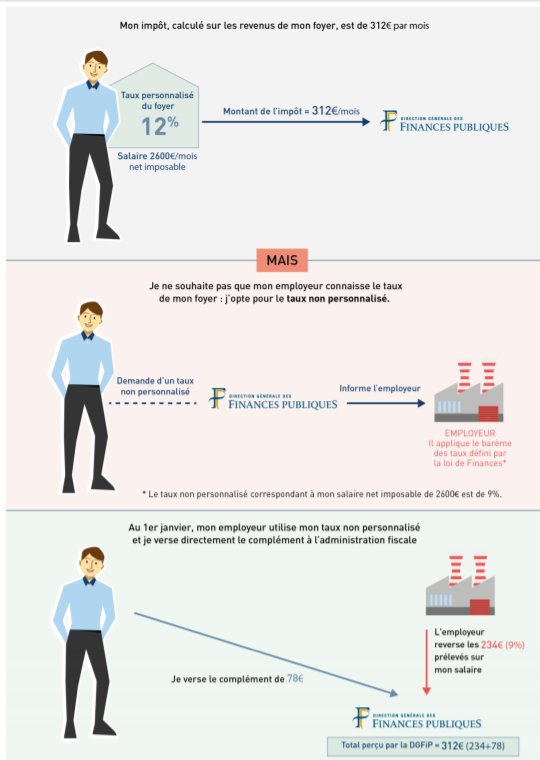

L’administration fiscale calcule un taux de prélèvement en fonction de la déclaration de revenus, qu’elle transmet à l’employeur du contribuable. Si le contribuable refuse la transmission du taux, un taux neutre (ou non personnalisé) s’applique, déterminé en fonction du salaire. C’est à l’employeur de prélever cette somme avant de la donner à l’administration. Dans le cas d’un travailleur non salarié, ou de revenus fonciers, l’administration établit un montant à prélever, en fonction des revenus déclarés.

© Service de presse

© Service de presse

Par conséquent, le taux d’imposition à la source diffère d’un contribuable à l’autre : il n’y a pas un taux unique ou un taux forfaitaire de prélèvement pour tous. C’est forcément le fisc qui détermine le taux soit en fonction des revenus passés, soit en fonction de l’option de taux choisie par le contribuable

Le taux d’impôt prélevé à la source ne concerne que le paiement de l’impôt, mais pas le calcul de l’impôt lui-même.

Les avocats du prélèvement à la source avancent que cette méthode permet de collecter avec plus de précision l’impôt et de limiter le décalage entre les revenus et le versement de l’impôt. L’impôt est payé au moment où le revenu est perçu, et non l’année suivante. La mesure permet d’éviter les difficultés en cas de changements de situation et de revenus d’une année sur l’autre. Ainsi, le changement de taux de prélèvement peut se faire en cours d’année : il faut alors faire une déclaration dans les deux mois suivant le changement pour avoir une modification. La baisse doit toutefois être significative (+ de 10% de différence) pour qu’elle soit acceptée.

Cette méthode permet également d’être plus efficace dans les politiques de hausse ou de baisse d’impôt. En outre, le prélèvement à la source simplifie la vie du contribuable au niveau du paiement de l'impôt, puisque les démarches à accomplir sont effectuées par le tiers payeur.

Les reproches adressés au prélèvement à la source incluent les risques d’une charge supplémentaire et d’une complexité pour les collecteurs, notamment les employeurs. La crainte d’une intrusion dans la vie privée, via la connaissance du taux de prélèvement, est aussi citée.

Le prélèvement à la source concerne la majorité des revenus. Certains revenus sont pris directement chez l’employeur ou la caisse de retraite, notamment :

Dans d’autres situations, il s’agit des acomptes (mensuels ou trimestriels) sur la base de la dernière déclaration fiscale. Cela concerne :

À noter que les prélèvements sur les capitaux mobiliers (intérêts et dividendes) ainsi que sur les plus-values immobilières se font déjà à la source (Prélèvement forfaitaire unique, PFU).

En principe, le taux de prélèvement à la source est actualisé en septembre. Il est calculé à partir de votre déclaration d’impôt sur le revenu de revenus, effectuée au printemps de l’année en cours. C’est ensuite l’administration fiscale qui le transmet à l’employeur. Les contribuables ont le choix entre :

Toutefois, il est possible dans certains cas de changer de taux en cours d’année. Enfin, le choix du taux de prélèvement n’influe en aucun cas sur le montant de l’impôt prélevé : au bout du compte, il sera le même, indépendamment de la situation.

Enfin, si l’administration fiscale n’a pas pu transmettre votre taux de prélèvement à votre employeur, celui-ci doit prendre un taux neutre correspondant aux revenus d’un célibataire sans enfant.

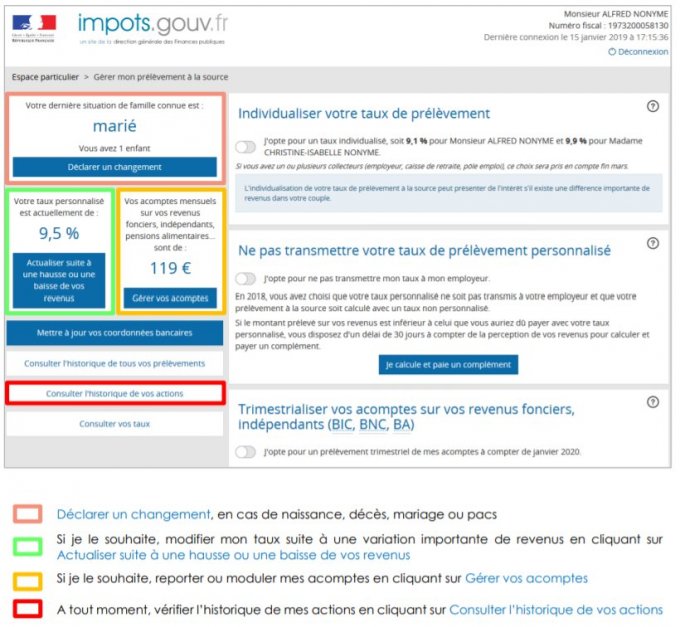

Pour un couple, il est possible que chacun des conjoints opte pour un taux de prélèvement individualisé. Même si le taux peut être différent, il ne s’agit pas d’une individualisation de l’impôt. En effet, l’impôt reste calculé en fonction des revenus du couple et du nombre de parts de quotient familial. Cependant, les deux conjoints peuvent avoir des taux différents.

On peut choisir le taux personnalisé individuel par exemple si chacun des conjoints gère son budget de son côté, ou s’il y a une forte différence de revenus entre les deux.

À défaut, le taux choisi est le taux personnalisé par foyer. Il correspond à une déclaration commune de la fiche d’impôt par foyer fiscal. Les conjoints mariés ou pacsés sont soumis à un taux identique, même s’il existe une grosse différence de revenu entre eux. Pour retrouver comment votre taux du foyer a été calculé à partir de vos revenus, l’État met à disposition les fiches de calcul du taux de prélèvement à la source.

Les salariés peuvent également opter pour le taux neutre ou non personnalisé. L’employeur ne connaît donc pas le vrai taux d’imposition. Il applique un taux par défaut, qui varie en fonction du salaire de la personne. La plupart du temps, ce taux est supérieur au taux réel de l’impôt du contribuable, car les parts familiales ne sont pas prises en compte pour établir le taux neutre. Dans ce cas, le remboursement a lieu l’année qui suit. En revanche, si le taux neutre est inférieur au taux réel, par exemple, si les revenus issus de son patrimoine sont importants, il faut combler l’écart dans les 30 jours.

À noter que, jusqu’à un salaire mensuel net de 1 418 € par mois, le taux neutre appliqué est nul, selon l’article 204 H de la Loi de finance s 2020.

Quand le taux choisi est neutre, le prélèvement se fait en fonction du salaire du contrat. Ainsi, plus un salaire est élevé, plus le taux du prélèvement est important. A l’inverse, un petit salaire, qui correspond généralement à la situation d’une personne non-imposable, est très peu ou pas prélevé.

Base mensuelle (exemple : salaire net) de prélèvement en France métropolitaine | Taux proportionnel |

Inférieure à 1 418 € | 0 % |

Supérieure ou égale à 1 418 € et inférieure à 1 472 € | 0,5 % |

Supérieure ou égale à 1 472 € et inférieure à 1 567 € | 1,3 % |

Supérieure ou égale à 1 567 € et inférieure à 1 673 € | 2,1 % |

Supérieure ou égale à 1 673 € et inférieure à 1 787 € | 2,9 % |

Supérieure ou égale à 1 787 € et inférieure à 1 883 € | 3,5 % |

Supérieure ou égale à 1 883 € et inférieure à 2 008 € | 4,1 % |

Supérieure ou égale à 2 008 € et inférieure à 2 376 € | 5,3 % |

Supérieure ou égale à 2 376 € et inférieure à 2 720 € | 7,5 % |

Supérieure ou égale à 2 720 € et inférieure à 3 098 € | 9,9 % |

Supérieure ou égale à 3 098 € et inférieure à 3 487 € | 11,9 % |

Supérieure ou égale à 3 487 € et inférieure à 4 069 € | 13,8 % |

Supérieure ou égale à 4 069 € et inférieure à 4 878 € | 15,8 % |

Supérieure ou égale à 4 878 € et inférieure à 6 104 € | 17,9 % |

Supérieure ou égale à 6 104 € et inférieure à 7 625 € | 20 % |

Supérieure ou égale à 7 625 € et inférieure à 10 583 € | 24 % |

Supérieure ou égale à 10 583 € et inférieure à 14 333 € | 28 % |

Supérieure ou égale à 14 333 € et inférieure à 22 500 € | 33 % |

Supérieure ou égale à 22 500 € et inférieure à 48 196 € | 38 % |

Supérieure ou égale à 48 196 € | 43 % |

À noter qu’un abattement d’un montant de 631 euros est également applicable aux contrats courts.

© Service de presse

© Service de presse

Le prélèvement à la source n’est qu’un changement de forme, et non de fond : le montant perçu par l’État ne change pas finalement. Ainsi, le barème final du prélèvement à la source qui dicte les montants prélevés chaque mois est in fine le même qu’avant. C’est pourquoi, il faut toujours remplir une déclaration d’impôt.

Toutefois, le taux qui est prélevé chaque mois oscille entre 0 et 45%, et peut prendre toutes les valeurs entre ces deux limites.

Tranche | Revenu imposable | Taux |

1 | Jusqu'à 10 064 € | 0% |

2 | De 10 065 à 27 794 € | 11% |

3 | De 27 795 à 74 517 € | 30% |

4 | De 74 518 € à 156 806 € | 41% |

5 | Au-delà de 156 806 € | 45% |

Le calcul du prélèvement à la source semble à première vue complexe. Toutefois, c’est l’administration fiscale qui est chargée du calcul, et qui doit ensuite transmettre le résultat. Vous pouvez vérifier à tout moment si ce montant est cohérent avec votre feuille de paie, par des simulations, ou sur votre compte sur le site des impôts.

Le calcul de la retenue à la source se base sur la dernière déclaration de revenus connue des services fiscaux. C’est ensuite l’administration qui transmet ce taux à l’employeur.

Fondamentalement, l’impôt est obtenu en divisant le montant de l'impôt sur le revenu (avant réductions et crédits d'impôt) par le montant des revenus.

Dans le détail, la formule de calcul est donc :

[(Impot sur le Revenu total avant réductions et crédits d'impôt x (Revenus imposables dans le champ du PAS / Total des revenus imposables)] / Revenus dans le champ du PAS] x 100.

Des explications détaillées sont fournies par le gouvernement dans une note.

Il est possible de réaliser une simulation pour évaluer le montant qui sera prélevé par votre employeur du fait du prélèvement à la source. Il faut d’abord indiquer le montant de votre revenu mensuel imposable, puis le taux de prélèvement à la source.

Le simulateur détermine, à titre indicatif, le montant prélevé. Ce service fonctionne uniquement si vous résidez en France. Vous pouvez connaître votre taux de prélèvement à la source grâce au simulateur d'impôts de impots.gouv.fr. En fin de simulation, le simulateur vous indique le montant du taux personnalisé qui s'appliquera à votre foyer fiscal. La retenue à la source est également affichée sur la fiche de paie.

Le taux du prélèvement à la source est actualisé tous les ans, en septembre. Toutefois, en cas de changement dans la situation personnelle ou dans ses revenus, il est possible de changer le taux à tout moment. Cela peut éviter d’avoir un taux supérieur et donc de payer trop d’argent aux impôts pour n’être remboursé que plus tard dans l’année.

Le taux de prélèvement à la source est actualisé en septembre. Mais il est possible à tout moment, sur votre compte impots.gouv.fr de le changer. Le changement est possible via la rubrique « Gérer mon prélèvement à la source » puis « Actualiser suite à une hausse ou une baisse de vos revenus ». La modification est effective sous trois mois.

On peut également y inscrire un changement de situation familiale. Le contribuable dispose de 60 jours pour le faire. Cela concerne notamment :

Pour cela, il faut « signaler un changement » par rapport à la dernière situation familiale connue sur votre espace personnel des impôts impots.gouv.fr. La modification est effective sous trois mois.

© Service de presse

© Service de presse

Si les revenus ont baissé du fait des conséquences de la pandémie du Covid-19 pour l’économie, il est possible d’ajuster le taux de prélèvement pour l’adapter à la diminution du revenu. Même sans adapter votre taux, si le salaire diminue, le prélèvement en valeur absolue diminue mécaniquement.

Les indépendants comme les artisans ou chefs d’entreprise qui subissent une baisse de leurs recettes peuvent également modifier ou suspendre leurs acomptes. Cela peut se faire en complément des aides accordées par l’État aux indépendants pour leur activité, comme le report de certaines échéances fiscales.

En revanche, la déclaration des revenus concerne l’activité de 2019, elle n’est donc pas affectée par les effets de la pandémie.

La mise en place du prélèvement à la source a engendré un décalage dans les revenus prélevé. Sans mesure, l’impôt à la source se serait superposé à l’ancienne formule de collecte de l’impôt et les contribuables auraient dû payer deux années d’impôt en une. Pour l’empêcher, l’année 2018 a été déclaré année blanche, c’est-à-dire que les revenus réguliers de cette année n’ont pas été prélevé (car sinon ils auraient été prélevés en 2019, soit même temps que les revenus 2019 avec la première année du prélèvement à la source). Toutefois, cela ne concernait pas les revenus exceptionnels, qui ont dû être déclarés. Les revenus exceptionnels le sont à la fois par leur nature et par leur montant : il peut s’agir d’une plus-value immobilière, de gratifications supplémentaires payées à un salarié pour services exceptionnels ou encore de la distribution de réserves d’une société. Les crédits d’impôt ont également pu être reportés sur 2019.

Le taux de prélèvement est fixé en selon de la dernière déclaration fiscale de la personne. Mais dans plusieurs situations, le prélèvement à la source est de 0%.

Le contribuable non-imposable sur l’année précédente, avec un r evenu fiscal de référence est inférieur à 25 000 euros par part fiscale sur la dernière année d’imposition ne doit pas payer d’impôt à la source. Dans cette situation, le net à payer pour l’entreprise n’est pas modifié. Ainsi, une personne non-imposable en 2019 sur ses revenus 2019 doit normalement être non-imposable au titre du prélèvement à la source de septembre 2020 à août 2021.

Toutefois, on peut être non-imposable à l’impôt sur le revenu mais pour un autre motif que les revenus, par exemple grâce à l’effet des dépenses ouvrant droit à réduction et/ou crédit d’impôt: dans ce cas, le taux de prélèvement est supérieur à 0.

Le taux maximum du prélèvement à la source est la dernière tranche du barème de l’impôt sur le revenu. Ainsi, le taux maximum du prélèvement à la source est de 45% de son salaire. La contribution sur les hauts revenus (CHR) est reversée au moment de la déclaration de ses impôts.

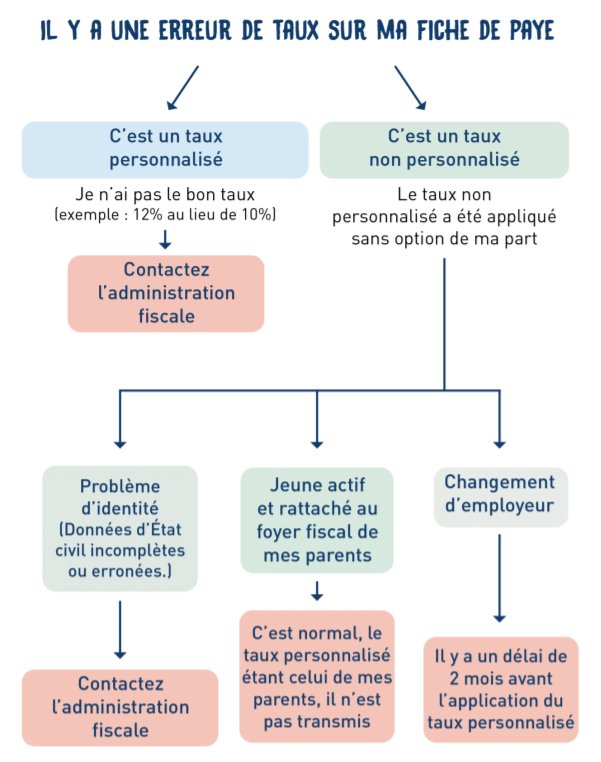

En théorie, un taux erroné n’est pas possible, car le taux est basé sur sa déclaration de revenus. Si une personne n’a pas le bon taux, plusieurs explications sont possibles :

En cas d’erreur, on peut faire une réclamation ou ajuster ses paramètres dans l’espace personnel de son compte sur le site impots.gouv.fr.

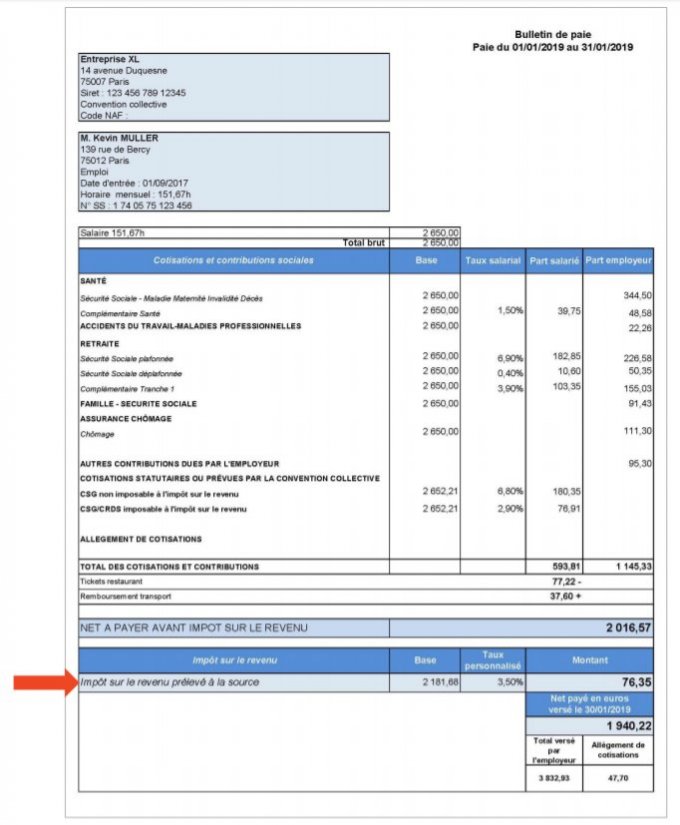

Le paiement de l’impôt à la source se fait automatiquement. Il est inscrit sur la fiche de paie. Toutefois, il faut le vérifier en cas d’erreur faite par l’administration.

Si vous avez été trop prélevé par rapport à vos revenus, la régularisation s’effectue l’année suivante au moment de la déclaration de revenus. Il est en outre possible de demander à tout moment un remboursement dans le cas suivant :

Pour cela, il faut en faire directement la demande depuis son espace impots.gouv.fr. Le délai de traitement et de remboursement est de 2 mois au maximum à compter de la demande.

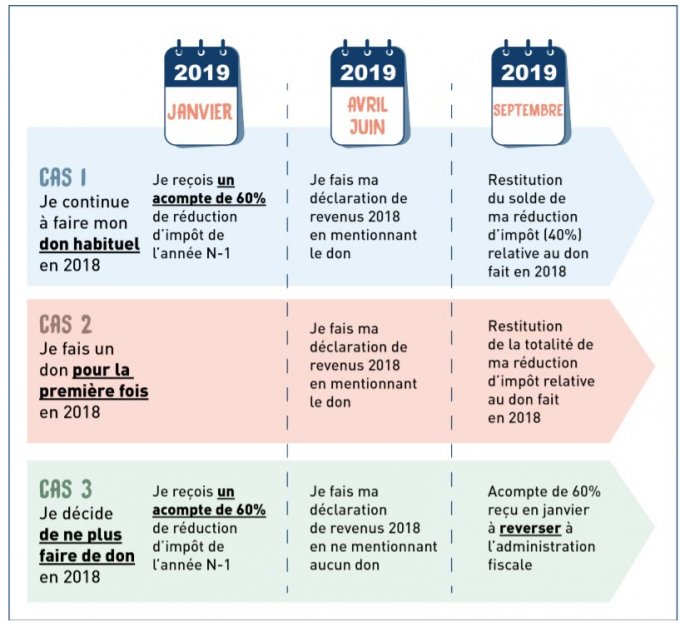

Les r éductions et crédits d’impôt continuent d’être pris en compte dans le calcul de l’impôt sur le revenu. Comme avant, ils sont versés avec une année de décalage : les crédits d’impôt des dépenses en 2019 sont versés en 2020. Avec le prélèvement à la source, le remboursement se fait généralement en deux fois : en janvier, le contribuable reçoit 60% de son crédit d’impôt, puis le reste à l’été. C’est notamment le cas pour :

Toutefois, dans certains cas, aucun acompte n’est versé en janvier et l’intégralité du crédit d’impôt est remboursée à l’été. Il s’agit notamment :

© Service de presse

© Service de presse

Pour vérifier sa déclaration d'impôt pré-remplie, il faut d’abord contrôler l'exactitude des montants relevés par l'administration fiscale. Pour cela, il faut les comparer au montant affiché sur les fiches de paie de l’année précédente. La seule somme à faire foi est celle affichée sur votre bulletin de paie.

Il faut ensuite ajouter certains revenus comme revenus fonciers, pensions alimentaires, et retrancher certaines dépenses qui peuvent être défiscalisées.

Sur votre fiche de paie, un bloc "impôt sur le revenu" est mis en place pour le prélèvement à la source.

© Service de presse

© Service de presse

S'il y a une erreur sur votre fiche de paie, il y a plusieurs démarches à suivre en fonction du taux de prélèvement : taux personnalisé et taux non personnalisé.

© Service de presse

© Service de presse

Depuis 2020, le prélèvement à la source s’applique également pour les employés à domicile. Le particulier employeur doit se tourner vers le CESU (chèque emploi-service universel). Ainsi, le CESU informe le particulier employeur du montant d’impôt à la source qui est retenu sur la paie du salarié. L’employeur ne doit donc verser que la partie du salaire après le prélèvement à la source. Le montant de l’impôt à la source de votre salarié est ensuite prélevé sur le compte bancaire du particulier-employeur par le CESU, en même temps que les cotisations.

À noter qu’avec l’option Cesu+, un service qui vous permet de confier au CESU l’intégralité du processus de rémunération, le salaire déduit du montant de l’impôt est automatiquement versé sur le compte bancaire du salarié.

L’entreprise est l’institution qui collecte dans un premier temps l’impôt à la source. Cela passe d’abord par la transmission par l’administration aux entreprises du taux applicable à chaque salarié, via la déclaration sociale nominative. L’entreprise doit appliquer le taux transmis par la DGFiP. L’entreprise ne peut plus demander l’impôt une fois le salaire transmis, par exemple si le taux a augmenté entretemps. Seule l’administration peut demander ou reverser de l’argent rétroactivement. Le taux du prélèvement à la source de chaque contribuable est soumis au secret professionnel, sachant qu’un taux peut recouvrir plein de réalités différentes.

Le montant récupéré doit ensuite être transmis à l’administration. Cela se fait plusieurs jours après le versement du salaire. Le prélèvement est effectué par l’administration :

Le prélèvement à la source n’est pas le seul paiement pour l’impôt sur le revenu. Il doit éventuellement être complété lors de la déclaration des revenus. En outre, en cas de changements de situation ou de salaires, le taux peut varier.

Dans le cas de revenus fonciers (loyers… ), l’impôt sur le revenu reste calculé lors de la déclaration de revenus. Il est prélevé chaque mois ou chaque trimestre depuis le compte bancaire. Le prélèvement se fait à partir du 15. Ces acomptes sont ajustables dans l’année en cas de changement de situation. Par exemple, un bailleur dont le logement n’est plus loué peut demander à ne plus payer ses acomptes.

Une personne qui ne réside pas en France est soumise au même dispositif.

Le prélèvement à la source ne change pas l’imposition pour les retraités. L’impôt est collecté directement sur les pensions de retraite. Toutes les pensions versées au titre des régimes de retraite obligatoires et complémentaires sont en principe visées par le prélèvement à la source. Les allocations versées à certains anciens combattants, les allocations veuvages ou les rentes viagères doivent aussi être déclarées. Certaines sommes ne doivent pas être déclarées comme :

L’année du départ en retraite, les éventuelles indemnités reçues à cette occasion doivent aussi être déclarées. Si votre niveau de revenus évolue, il faut le notifier auprès des impôts sur votre compte.

Pour vous aider, un numéro non surtaxé pour répondre aux questions sur le prélèvement à la source existe : c’est le 0809 401 401.

Pour les indépendants, l’impôt sur les revenus de l’année en cours fait l’objet d’acomptes calculés par l’administration et payés mensuellement ou trimestriellement.

Les agriculteurs bénéficient de plus de souplesse, puisqu’ils peuvent opter pour la moyenne des trois derniers exercices fiscaux connus.

Comme pour les salariés, une déclaration doit toujours être remplie au printemps, et le taux s’actualise en septembre. Toutefois, en cas de changements de revenus liés à son activité (perte d’un client, cours des matières premières agricoles…) les acomptes peuvent être actualisés.

Un travailleur indépendant qui se lance peut soit attendre la liquidation définitive de l’impôt en septembre de l’année suivante, ou verser un acompte dès l’année de la création de son entreprise en fonction de l’estimation de son bénéfice.

Le prélèvement à la source se fait en plusieurs étapes :

Pour les contrats de moins de deux mois et les missions en intérim, un abattement de 624 €, soit la moitié du SMIC s’applique. Les contrats courts sont la majorité du temps synonymes de précarité, cela évite donc que des personnes non-imposables paient un impôt avant d’être remboursés.

Au-delà de deux mois, c'est le taux choisi par le contribuable qui s'applique, ou, à défaut si celui-ci est inconnu, le taux neutre.